Solarium friskvård – kan man använda friskvård till solarium? Allt om friskvårdsbidrag och solarium!

Solarium friskvård? Sola solarium med friskvårdsbidrag? Ingår solarium i friskvård? Kan man använda friskvård till solarium? Nej, solarium ingår inte i friskvård längre enligt Skatteverkets nya vägledning. Tidigare så ingick solarium i det som kallades för en ”annan friskvård”, men det har ändrats nu. Det innebär att du inte längre kan använda ditt friskvårdsbidrag till att sola solarium. Dock kan du fortfarande använda ditt friskvårdsbidrag till att köpa ljusterapibehandlingar hos oss via benify, epassi, Wellnet eller mot underlag och din arbetsgivare.

Använd ditt friskvårdsbidrag till köpa ljusterapibehandlingar hos oss via de största friskvårdsaktörerna. Sök på Suntana.

|

|

Solarium ansågs vara annan friskvård och en skattefri personalvårdsförmån fram till och med 2024-05-13!

Utgör solarium friskvård? Här går vi igenom gällande skatteregler vad gäller solarium friskvård och friskvårdsbidrag. Huvudregeln är att kontanta ersättningar och förmåner som en anställd får av sin arbetsgivare är skattepliktiga. Från detta finns ett fåtal undantag, varav ett är möjligheten för arbetsgivare att utge personalvårdsförmåner. Enligt Skatteverkets vägledning så är motions- och friskvårdsaktiviteter som en arbetsgivare erbjuder hela personalen och som är av mindre värde och enklare slag är sådana skattefria personalvårdsförmåner (11 kap. 11 och 12 §§ IL).

Frågan är ifall solarium omfattas av dessa skatteregler eller inte. För att solarium ska vara en skattefri förmån så måste det vara en personalvårdsförmån. Det innebär att förmånen måste rikta sig till hela personalen och att det är fråga om ett mindre värde och enklare och slag.

Bedömningen av vad som är enklare slag och mindre värde skiljer sig åt beroende på om det som utges är ett friskvårdsbidrag eller en naturaförmån (arbetsgivaren betalar direkt för förmånen).

Vidare skiljer sig bedömningen också åt beroende av om det handlar om motion eller annan friskvård. Det innebär att aktiviteten som sådan har betydelse för bedömning av skattefriheten.

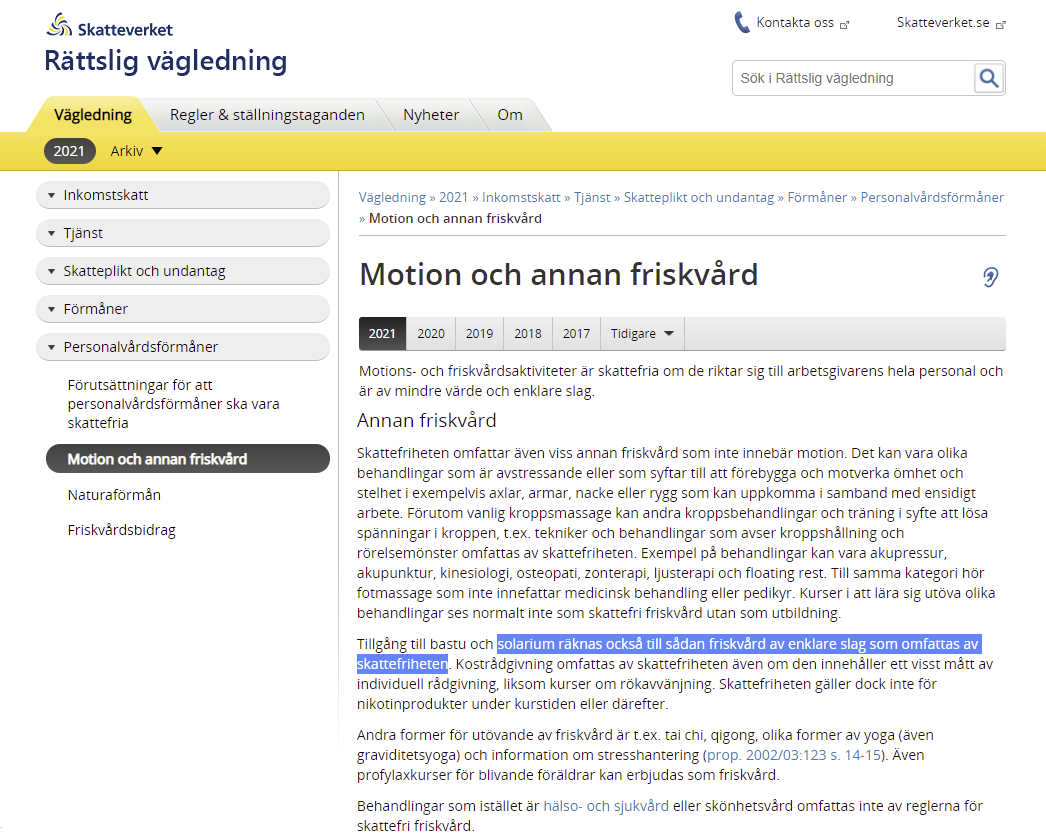

Solarium friskvård enligt Skatteverkets gamla vägledning 2021.4

Är solarium friskvård? Vilka aktiviteter anses som skattefri friskvård? Utöver motion så kan ”annan friskvård” omfattas av skattefriheten. Enligt Skatteverkets vägledning så omfattar skattefriheten även viss annan friskvård som inte är motion. Det avgörande är att förmånen av ”annan friskvård” ska vara av mindre värde och enklare slag.

Enligt Skatteverkets gamla vägledning 2021.4 så räknades solarium till kategorin annan friskvård. Som vi redan konstaterat så är motions- och friskvårdsaktiviteter skattefria personalvårdsförmåner ifall dessa riktar sig till arbetsgivarens hela personal och är av mindre värde och enklare slag. Enligt Skatteverkets vägledning är solarium annan friskvård och sådan friskvård av enklare slag som omfattas av skattefriheten.

Solarium och andra aktiviteter som omfattades av skattefriheten

I Skatteverkets gamla vägledning nämndes exempel aktiviteter som utgör annan friskvård. Här nämndes solarium som annan friskvård klart och tydligt i andra stycket: ”solarium räknas också till sådan friskvård av enklare slag som omfattas av skattefriheten.”

Andra exempel som nämns är ”olika behandlingar som är avstressande eller som syftar till att förebygga och motverka ömhet och stelhet i exempelvis axlar, armar, nacke eller rygg som kan uppkomma i samband med ensidigt arbete.”

Vidare anges att förutom vanlig kroppsmassage så kan ”andra kroppsbehandlingar och träning i syfte att lösa spänningar i kroppen, t.ex. tekniker och behandlingar som avser kroppshållning och rörelsemönster omfattas av skattefriheten. Exempel på behandlingar kan vara akupressur, akupunktur, kinesiologi, osteopati, zonterapi, ljusterapi och floating rest. ”

Behandlingar som är att betrakta som hälso- och sjukvård eller skönhetsvård omfattas inte av reglerna för skattefri friskvård.

|

|

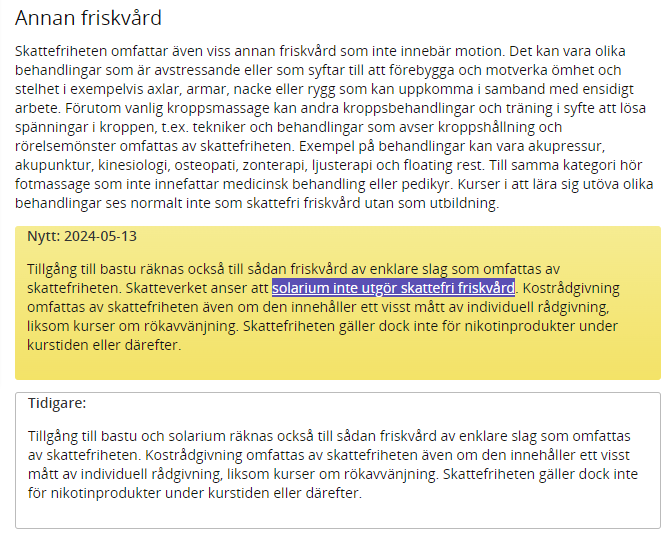

Solarium inte längre friskvård enligt Skatteverkets nya vägledning 2024.6

Skatteverket har kommit med ett nytt ställningstagande 2024-05-13 angående solarium friskvård. I detta ställningstagande så anser Skatteverket att solarium inte längre utgör en skattefri friskvård.

Skatteverket har tolkat förarbetena som att annan friskvård kan utgöras av behandlingar som är avstressande eller som syftar till att förebygga och motverka ömhet och stelhet i exempelvis axlar, armar, nacke eller rygg som kan uppkomma i samband med ensidigt arbete. Skatteverket anser att behandlingar som är skönhetsvård inte omfattas av reglerna om skattefri friskvård.

Skatteverket har prövat frågan om solarium och har gjort bedömningen att solarium inte omfattas av reglerna om skattefri friskvård.

Skatteverket anser att sola solarium kan inte i första hand anses avstressande eller syfta till att förebygga och motverka ömhet och stelhet som kan uppkomma i samband med ensidigt arbete. Skatteverket anser att sola solarium främst får ses som skönhetsvård och därmed inte utgör sådan annan friskvård av enklare slag som avses i 11 kap. 12 § IL.

Hur stort belopp är skattefritt för friskvård?

Beloppet är avgörande för bedömning huruvida förmånen är av enklare slag och mindre mindre. Beloppet varierar beroende på hur man får detta. Ifall det som utges är en naturaförmån (tex pengar på kontot) eller ett friskvårdsbidrag (som kan användas hos tex benify, epassi, Wellnet .

Ifall en arbetsgivare tillhandahåller flera motions- och friskvårdsförmåner som tillsammans kan anses överstiga mindre värde bör förmånerna anses skattepliktiga i sin helhet. Nedan kan du läsa mer om de olika gränserna för skattefrihet.

Hur stort belopp får friskvårdsbidrag vara för att bli skattefritt?

Skatteverket anser att ett friskvårdsbidrag för enklare slag av motion och friskvård på 5 000 kr inklusive mervärdesskatt per år och anställd är av ett mindre värde.

Friskvårdsbidrag på högst 5 000 kr kan användas för motions- och friskvårdsaktiviteter som är av enklare slag.

Vid friskvårdsbidrag på högst 5 000 kr behöver inte någon bedömning göras av mindre värde för själva motions- och friskvårdsaktiviteten.

Högsta förvaltningsdomstolen har förklarat att ett friskvårdsbidrag på 6 500 kr inte är en skattefri förmån (se Skatteverkets rättsfallskommentar HFD, mål nr 6561-18, skatteplikt för friskvårdsbidrag, HFD 2019 ref. 33).

Motion med friskvårdscheckar och friskvårdskuponger

Skatteverket anser att en arbetsgivare kan ge personalen möjlighet till enklare slag av motion och annan friskvård genom att ge den anställda s.k. friskvårdscheckar, friskvårdskuponger eller liknande bevis som ger tillträde till en motions- eller friskvårdsanläggning. Det kan till exempel vara ett friskvårdsbidrag som de anställda får utnyttja hos friskvårdsportalerna benify, epassi, Wellnet till olika motions- och friskvårdsaktiviteter.

Dock får det inte vara vara fråga om ospecificerade kuponger som i praktiken innebär ett betalningsmedel. Ett system med friskvårdscheckar eller friskvårdskuponger får användas under förutsättning att det är utformat på ett sådant sätt att arbetsgivaren har full insyn i vilket slag av aktivitet som respektive check eller kupong kan användas till. Det ska också finnas en möjlighet för arbetsgivaren att följa upp hur de har använts.

På checken eller kupongen ska företagets och den anställdas namn framgå. Vidare ska det framgå att checken eller kupongen:

- bara kan användas för godkända former av motion och annan friskvård

- inte kan bytas mot varor eller kontanter

- kan följas upp genom återrapportering till arbetsgivaren.

Den personliga informationen kan vara förtryckt eller på annat sätt angiven av arbetsgivaren. Det ska också finnas plats för den anställda att kvittera med sin namnteckning.

Hur stor är beloppsgränsen för skattefrihet ifall det utges i pengar ?

Till skillnad mot beloppsgränsen som gäller friskvårdsbidrag på 5 000 kr så finns det ingen fast beloppsgräns för vad som anses utgöra mindre värde när friskvård utges i form av pengar (naturaförmån).

I dessa fall så måste man göra en bedömning i varje enskilt fall om värdet för att utnyttja tex en förmån eller en motsvarande naturaförmån kan anses vara av mindre värde och enklare slag. Då priser kan variera mellan olika orter och svårigheter att fastställa ett marknadsvärde för förmånen i anslutningen till arbetsplatsen är det inte heller lämpligt att tillämpa någon fastställd beloppsgräns för sådana naturaförmåner. Där kan ett högre belopp vara rimligt för utnyttja motsvarande förmån i annan ort.